Охрана частных домов и коттеджей в Москве и Московской области, цены и услуги

надёжная защита вашего дома

Современное беспроводное оборудование и датчики охранной сигнализации реагируют

на любые признаки бытовых аварий и несанкционированного проникновения.

Профессиональный монтаж и сервис

Монтаж систем безопасности — это гарантия защиты и сохранности вашего имущества. Предоставляем весь комплекс работ: от проектирования, пуско-наладочных работ до сервисного и технического обслуживания систем безопасности.

Быстрое реагирование

Более 5000 собственных и партнёрских групп быстрого реагирования готовы по первому тревожному сигналу выехать к месту происшествия. Прибытие экипажей «Цезарь Сателлит», полиции и скорой помощи в течение 5–7 минут.

Надежные системы безопасности

Собственный

центр инновационных

разработок.

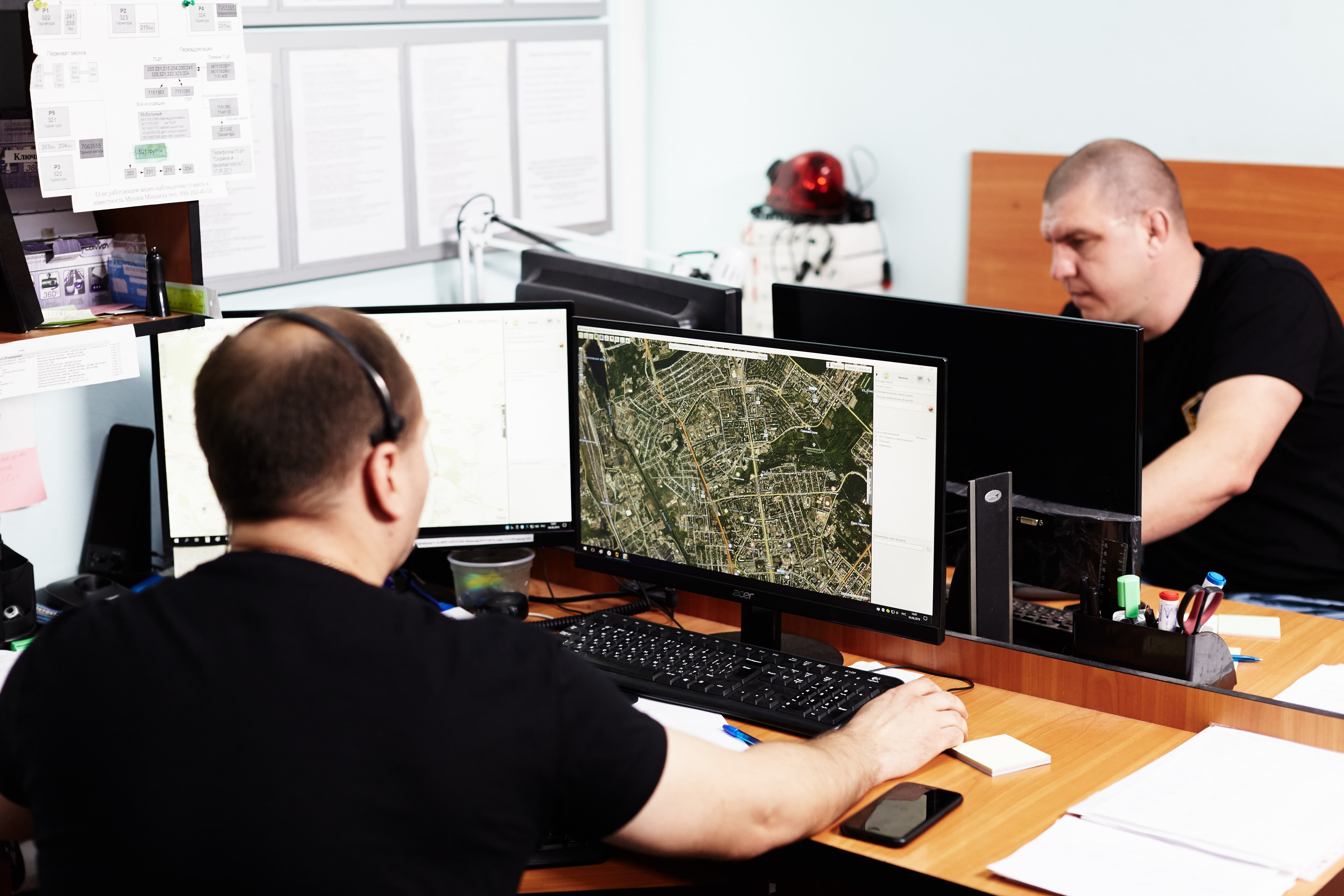

Круглосуточный мониторинг

Три отказоустойчивых мониторинговых центра работают в режиме 24/7/365, благодаря чему обеспечивается круглосуточный мониторинг более 200 000 объектов.

Системное функционирование

Тесно сотрудничаем с полицией и скорой помощью.

Гарантированная доставка сигналов на мониторинг

Мы используем различные варианты резервирования каналов связи с мониторинговой станцией: 2 сим-карты, Wi-Fi, проводной интернет, проводная телефонная линия

Профессиональный монтаж и сервис

Монтаж систем безопасности — это гарантия защиты и сохранности вашего имущества. Предоставляем весь комплекс работ: от проектирования, пуско-наладочных работ до сервисного и технического обслуживания систем безопасности.

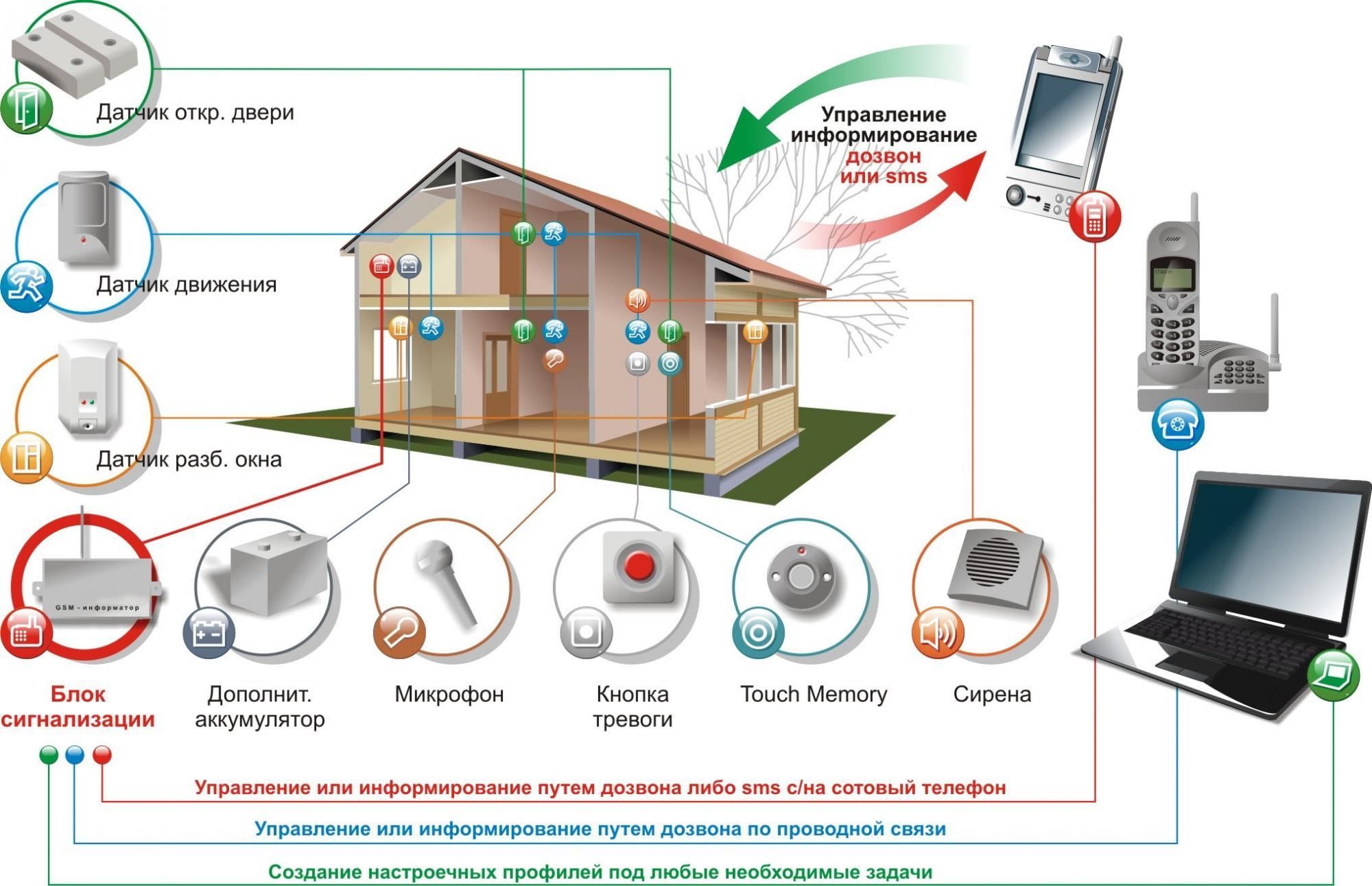

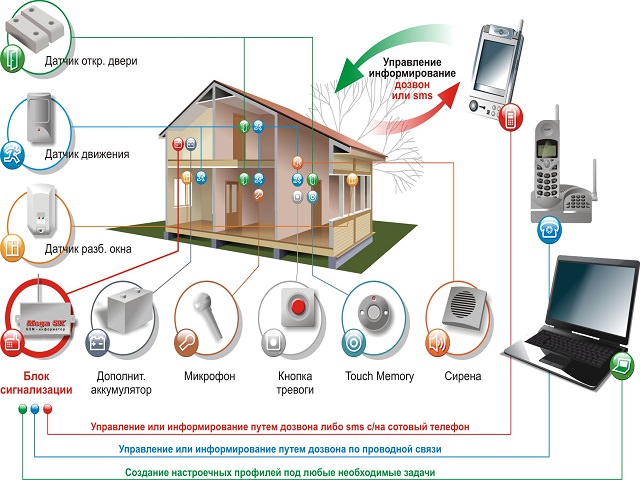

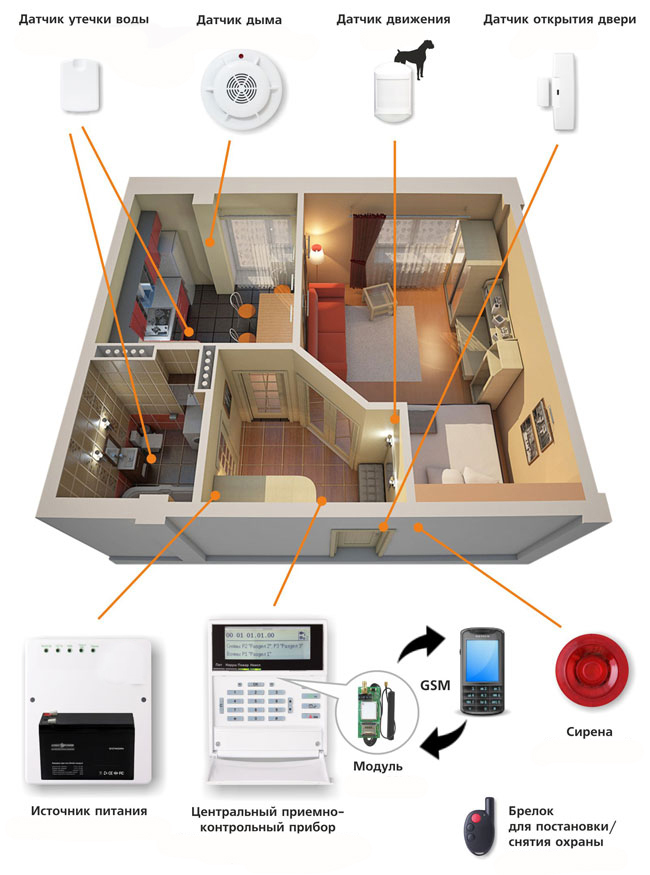

Принцип работы системы

Беспроводной датчик протечки воды

Срабатывает при соприкосновении с водой (устанавливается в нижней части стен ванной комнаты и кухни)

Умная розетка

Позволяет удаленно управлять подключенными электроприборами. Можно программировать на включение по сценариям (например, только на время постановки объекта на охрану) и при условиях (понижении температуры).

Беспроводной датчик открытия двери/окна

Срабатывает при открытии двери/окна. Оснащён вибродатчиком, определяющим попытку взлома через повреждение двери/окна

Беспроводной датчик дыма

Распознает даже минимальное задымление

Датчик утечки газа

Фиксирует малейшую утечку бытового или угарного газа

Беспроводной датчик движения

Благодаря новейшей технологии сдвоенный ИК-датчик безупречно фиксирует любое движение. Ложнаятревога (срабатывание на животных) исключается.

Ложнаятревога (срабатывание на животных) исключается.

Брелок с тревожной кнопкой

Служит для постановки на охрану и снятии с неё при необходимости, а также вызова помощи в экстренных ситуациях

Wi-Fi камера

IP-видеокамера с поддержкой Wi-Fi и функцией ночной съёмки засчет ИК-подсветки

Частые вопросы

Опишите, пожалуйста, полный цикл работы тревожной кнопки.

Тревожная охранная кнопка бывает двух видов и различается по назначению: охрана недвижимости или автомобиля.

Тревожная кнопка в автомобиле работает по следующему принципу: при нажатии сигнал тревоги мгновенно поступает в центр безопасности. Сотрудник центра безопасности обрабатывает этот сигнал, оповещает группу быстрого реагирования, и, при необходимости, чрезвычайные службы.

В случае с недвижимостью дело обстоит немного иначе: личная тревожная кнопка отправляет сигнал на установленную в помещении контрольную панель. С панели сигнал мгновенно поступает в центр безопасности, дальнейший алгоритм работы неизменен. Чтобы купить тревожную кнопку для авто или недвижимости, обратитесь к менеджерам «Цезарь Сателлит».

Работает ли оборудование для охраны квартир при отключении электричества?

Охранное оборудование для квартиры оснащено аккумулятором и блоком питания, поэтому отключение электричества не влияет на качество работы системы. Как только подача электричества прекращается, на мониторинговый пульт поступает сигнал, а специалист центра безопасности информирует об этом клиента.

Каков принцип работы охранного датчика движения с фотофиксацией?

Охранный фотодатчик в квартире включается сразу после постановки объекта на сигнализацию. Его срабатывание приводит к включению камеры и созданию снимков, которые тут же передаются владельцу объекта или же охранной организации. Механизм работы этой системы следующий: как только сообщение о регистрации движения попадает на контрольную панель, фотодатчики для охраны внутреннего периметра делают 4 снимка.

Его срабатывание приводит к включению камеры и созданию снимков, которые тут же передаются владельцу объекта или же охранной организации. Механизм работы этой системы следующий: как только сообщение о регистрации движения попадает на контрольную панель, фотодатчики для охраны внутреннего периметра делают 4 снимка.

Самая первая фотография делается сразу же при получении сигнала, при этом вспышка не используется. Последующие – с интервалом в одну секунду, уже со вспышкой. Дальность обнаружения достигает 12 метров. В открытом пространстве передача сигнала может проводиться на дальность до 300 метров, что дает возможность использовать эти датчики на любых объектах недвижимости.

Что такое датчики движения с сигнализацией?

Датчики движения для сигнализации уже давно используются при охране помещений. Именно они являются гарантом безопасности для вашей квартиры, дома или коттеджа. Принцип работы таких датчиков понятен – используя разные технологии, они реагируют на движение в заданном диапазоне.

Как происходит установка пультовой охраны?

Сначала клиент обращается к специалисту компании «Цезарь Сателлит», чтобы выбрать подходящий комплект защиты и необходимые датчики. Установку пультовой сигнализации на квартиру осуществляет наш инженер, который привозит с собой оборудование и специальные инструменты. После монтажа он инструктирует будущих пользователей системы об особенностях ее работы и отвечает на все возникшие вопросы. Мы используем беспроводное оборудование, поэтому процесс установки пультовой сигнализации на квартиру производится в любое удобное для клиента время и не занимает более 2–3 часов.

ОП «Ваша Охрана» — 8(800)555-1720, WhatsApp/Viber 8(925)802-8178

Наше охранное предприятие уже более 10 лет обеспечивает защиту интересов собственных клиентов и производит охрану Ваших объектов различных уровней сложности, масштабов и предназначения.

Хотите подобрать охранное предприятие, полностью состоящее из физически подготовленных, опытнейших, экипированных, отлично обученных профессионалов и подыскиваете охранное предприятие c огромным опытом работы на московском рынке безопасности и охранных услуг. Наши подразделения отвечают полностью современным уровням охраны. Большая часть служащих нашей компании являются выходцами из российских силовых структур и, естественно, имеет огромный опыт работы по борьбе с терроризмом и участия в спецоперациях в составе подразделениях быстрого реагирования. Мы предоставляем услуги профессиональной охраны в Москве и по всей Московской области, работаем как с юридическими лицами, так и с частными клиентами, постоянно осуществляем полное техническое сопровождение физических лиц и объектов.

ОБЪЕКТЫ охраны

«Ваша Охрана» поможет Вам подобрать оборудование и подключить к ближайшему опорному пункту частной охраны (ЧОП), вневедомственной охраны, национальной гвардии ваши объекты, квартиры, дома, офисы, бизнес и торговые центры. Основные направления охранного предприятия и агентства безопасности «Ваша Охрана» это осуществление охрана квартир, охрана домов, охрана жилого дома, наблюдение и охрана многоквартирных жилых комплексов, охрана элитных домов, установка сигнализации и реагирование службой охраны Вашей дачи, дома в деревне, коттеджа, подключение к пультам централизованной охраны офисов, магазина , торгового центра, физическая охрана склада, охрана гаражей и гаражный кооперативов.

Основные направления охранного предприятия и агентства безопасности «Ваша Охрана» это осуществление охрана квартир, охрана домов, охрана жилого дома, наблюдение и охрана многоквартирных жилых комплексов, охрана элитных домов, установка сигнализации и реагирование службой охраны Вашей дачи, дома в деревне, коттеджа, подключение к пультам централизованной охраны офисов, магазина , торгового центра, физическая охрана склада, охрана гаражей и гаражный кооперативов.

ОБОРУДОВАНИЕ для охраны

Мы устанавливаем только современное охранное оборудование, делаем быстрый расчет систем охраны под ваш объект: осуществляет подключение монтаж и установку основных средств и приборов для охраны: датчиков, видеокамер, видеорегистраторов, приборов контроля доступа и другой охранной техники. Установка мулежей и имитирующих устройств и средств охраны на объект любой технической сложности.

Наш охранный СЕРВИС (УСЛУГИ), может поставить охранное оборудование, установить и смонтировать сигнализации и системы видеонаблюдения любой сложности, также наши услуги, кроме реагирования, включают: техническое обслуживание, ремонт, установка , монтаж средств охраны, подключение охранных систем, постановку на охрану, помощь в наеме охранников, консьержей, сторожей.

СТОИМОСТЬ охраны

Вы всегда можете узнать у наших менеджеров стоимость охраны, цену на оборудование, рассчитать сколько стоит, затраты, сметы, тарифы и абонентскую плату на охрану Вашего мероприятия, объекта, дома, квартиры, офиса, бизнес-объекта.

СИЛЫ РЕАГИРОВАНИЯ и наши возможности.

Получив вызов в наших возможностях осуществить реагирования подразделениями охранного предприятия (ЧОП), полиции (милиции), вневедомственной охраны. В настоящий момент силы реагирования агентства «Ваша охрана»включают в себя государственные, вневедомственные и ведомственные структуры, частные охранные предприятия подразделения ФГУП, УВО, ОВО, ОВД. Наша компания предоставляет услуги физической охраны на бизнес объекты и в жилые секторы отдельных охранных групп, служб охраны, охранников, консьержей, сторожей. Расчет охранных систем производится высококвалифицированными менеджерами, а монтаж и установка производится специалистами с большим опытом работы.

РЕШЕНИЯ для ВАС: схемы и чертежи по вашему техническому заданию (техзаданию, тз), расчет охранных комплексов, коммерческие предложения, готовые проекты и проектирование, создание смет, различные варианты монтажа, реагирования, охраны, сигнализации, видеонаблюдения в комплексе.

«ВАША Охрана» это в первую очередь создание безопасной среды для Вашей жизни и работы. Мы всегда помним об этом и стараемся сделать все необходимое для того чтобы Ваша охрана была осуществлена своевременно и качественно и отвечала требованиям современных реалий жизни.

Охранное агенство «Ваша охрана» имеет хорошую репутацию и ежедневно берется за решение даже тех сложных вопросов обеспечения комплексной охраны и безопасности, от которых в других охранных компаниях почти всегда отказываются. Вместе с доступными ценами и профессиональной подготовкой это наше бесспорное преимущество.

Охрана Вашей жизни и сохранность Вашего имущества для нас важнее прибыли. Мы всегда будем рады помочь Вам в охране Вас и Ваших близкий. Берегите себя!

Берегите себя!

Охрана домов в Киеве и Украине — поставить дом на охрану по выгодной цене

Чтобы обеспечить безопасность своих близких, и в то же время уменьшите риск кражи со взломом и кражи ценного имущества, многие люди в наше время инвестируют в профессиональную охрану домов и загородных коттеджей. Компания «Венбест» предлагает своим клиентам ряд современных решений, предназначенных для всех желающих защитить свои активы от воров.

Преимущества домашней сигнализации

Современные системы сигнализации – это решения, характеризующиеся высокой эффективностью эксплуатации, явно повышающие уровень безопасности членов домохозяйства, минимизирующие риск взлома и актов вандализма. Наша компания устанавливает чрезвычайно современные домашние сигнализации на основе новейших технических решений. Благодаря этому установка сигнализации дома менее сложная, а вся система надежна в эксплуатации и устойчива к попыткам обойти ее потенциальным вором. Выбирая современные беспроводные методы охраны дома, которые могут интегрироваться с мобильными устройствами, клиент получает возможность управлять отдельными элементами домашней системы безопасности со своего смартфона. Наша компания предлагает несколько современных систем безопасности, которые включают в себя, как базовую домашнюю сигнализацию, так и другие виды сигналов тревоги:

Наша компания предлагает несколько современных систем безопасности, которые включают в себя, как базовую домашнюю сигнализацию, так и другие виды сигналов тревоги:

- пожар;

- наводнение;

- угарный газ;

- задымление.

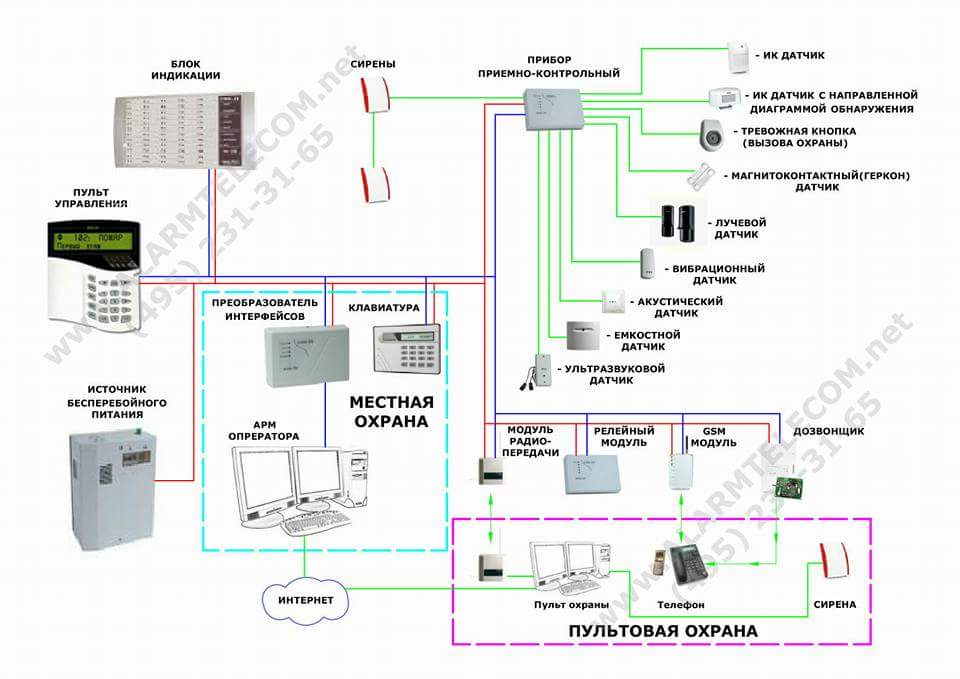

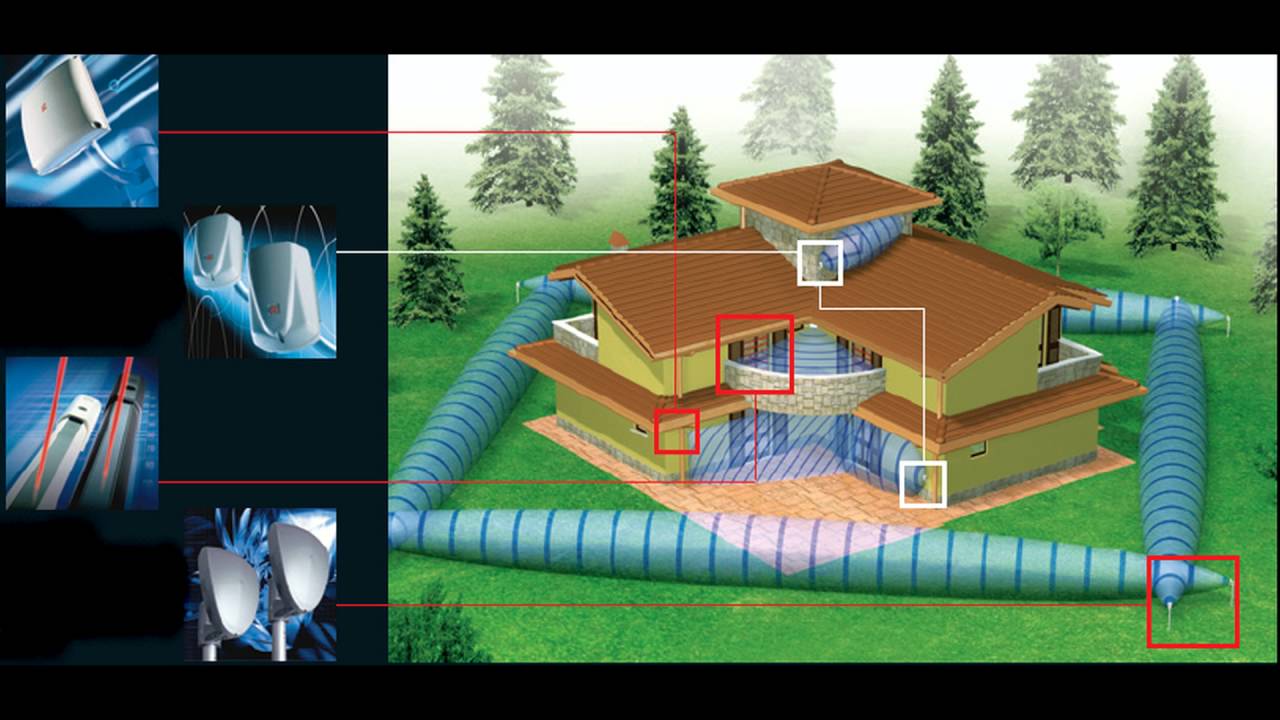

Более детально об электронных системах безопасности

Электронные системы безопасности используются для защиты людей и имущества. Базовая система охранной сигнализации состоит из панели управления, детекторов и сирены. Датчики обнаруживают вторжение нежелательных лиц в охраняемую зону и информируют владельца, службу безопасности или службы экстренной помощи непосредственно о нарушении безопасности с помощью световой или звуковой сигнализации, или сообщения через мобильный телефон. Охранная сигнализация может включать датчики движения, детекторы разбития стекла, дыма, утечки CO2 или воды, детекторы температурной реакции или устройства открывания дверей. Система может быть подключена к круглосуточному центру мониторинга и другим системам безопасности.

Индивидуальный подход к каждому клиенту

Специалисты нашей компании подберут датчики тревоги профессионально, например, в гостиной, в гараже, в прихожей. Если у владельцев частного или загородного дома есть собака или кошка, мы будем использовать детекторы, которые не реагируют на движения питомца. Защита дверей и окон осуществляется специальными датчиками открытия. Клиент может выбрать панель управления системой в соответствии с его предпочтениями – с сенсорным экраном или с классической клавиатурой. Установка и подключение всего оборудования осуществляется за один день в соответствии с предварительно оговоренными условиями.

Особенности использования мобильного приложения

Мобильное приложение позволит вам включить систему, проверить, кто и когда ее использовал, просмотреть изображение с домашних камер и управлять функциями умного дома (если у вас есть эти опции). Вы получите уведомление, если дома прозвучит сигнал тревоги, если ваш ребенок вернется из школы или в случае отключения электроэнергии.

Пультовая охрана загородного и частного дома

Компания «Венбест» в Киевской области предлагает современную систему мониторинга, основанную на передовом технологическом оборудовании и профессиональной поддержке сотрудников службы безопасности. Мы имеем собственный центр мониторинга тревог, который постоянно записывает информацию, полученную от систем видеонаблюдения, установленных на месте. Онлайн-мониторинг осуществляется операторами, которые отслеживают видео с камер в режиме 24/7. В случае возникновения опасности, дежурный персонал немедленно уведомляет ближайшую группу мобильного реагирования. Таким образом, патруль прибывает быстро – до того, как будет нанесен серьезный ущерб имуществу. При этом нахождение в доме или квартире владельца имущества совсем необязательно. Группа мобильного реагирования по прибытии на место самостоятельно осуществит осмотр территории и жилища, а также в случае необходимости примет меры по задержанию нарушителя. Услуга пультовой охраны применима к любым типам жилища в Киеве и области:

- элитным домам;

- домам в деревне;

- коттеджам;

- частным домам.

Физическая охрана частного дома

Наша интегрированная модель безопасности, помимо операторов 24-часового центра мониторинга, может включать нескольких охранников, которые будут отвечать за ежедневные контакты с клиентом, осмотр территории, укомплектование персоналом, обучение, внедрение и мониторинг соблюдения процедур безопасности. В чрезвычайной ситуации охранники будут использовать поддержку групп быстрого реагирования. Мы позаботимся о том, чтобы посторонние лица или транспортные средства не попадали в поместье, а также, чтобы движение в его окрестностях было безопасным. В наши задачи будет входить контроль за въездом и выездом автомобилей, технических, муниципальных и экстренных служб.

Стоимость услуг по установке сигнализации в доме

При расчете цены на подключение охранной сигнализации учитывается несколько параметров:

- Тип подключаемого объекта.

- Сложность и количество устанавливаемого оборудования. Проводные датчики стоят дешевле, но не обеспечивают такой же скорости и надежности работы, как беспроводные.

В стоимость услуги также входит монтаж оборудования.

В стоимость услуги также входит монтаж оборудования. - Количество и тип подключаемых детекторов.

- Дополнительные расходы.

Чтобы более детально ознакомиться с ценами на охрану домов в Киевской области, можно связаться с представителем нашей компании по одному из указанных номеров телефонов. Он предоставит всю необходимую информацию, а также поможет подобрать наиболее подходящий тип защиты.

Компания «Венбест» предлагает полный комплекс охранно-защитных услуг. Наши представительства находятся более чем в 20 городах Украины. Благодаря индивидуальному подходу к каждому клиенту, мы сможем подобрать наиболее подходящий вид круглосуточной охраны объекта, обеспечивающий 100% его защиту.

Охрана коттеджа, частного дома, дачи

Частное охранное предприятие «Талион» предлагает охрану частного дома. Услуги выполняются с использованием современной техники и оборудования, датчиков тревоги, с привлечением профессиональных специалистов.

Особенности такого вида услуг:

- Обособленность и нередко удалённость коттеджа от центральной, более оживленной части города.

- Большая площадь жилого объекта.

- Необходимость обеспечения охраны не только дома, но и территории.

- Нужно принимать в расчёт режим проживания — постоянный или сезонный.

Цены

| Радиоохрана коттеджей, частных домов, дач | |

| Абонентская плата | от 1400 руб |

| Минимальный комплект оборудования | от 15000 руб |

| Монтажные работы | от 2000 руб |

ЧОП «Талион» обеспечивает безопасность:

- загородного дома в городской черте;

- частных коттеджей за городом, используемых для постоянного проживания;

- дачи, куда хозяева приезжают только на выходных или переселяются на лето.

Для каждого отдельного объекта специалисты ЧОП «Талион» подберут оптимальный метод защиты, исходя из особенностей использования домовладения, его местоположения, архитектурных характеристик и площади.

Работаем в районах:

Белоярский район: п. Прохладный (офис), п. Растущий, п. Бобровка, с. Косулино, п. Новая Поварня, д. Поварня, п. Хризолитовый, п. Рассоха, пгт. Верхнее Дуброво, с. Малобрусянское, д. Гусева, коттеджный поселок Александрия, с. Колюткино, д. Гилёва, д. Шиши, с. Черноусово, д. Марамзина, с. Логиново, с. Большебрусянское, д. Чернобровкина, п. Студенческий, п. Гагарский.

Прохладный (офис), п. Растущий, п. Бобровка, с. Косулино, п. Новая Поварня, д. Поварня, п. Хризолитовый, п. Рассоха, пгт. Верхнее Дуброво, с. Малобрусянское, д. Гусева, коттеджный поселок Александрия, с. Колюткино, д. Гилёва, д. Шиши, с. Черноусово, д. Марамзина, с. Логиново, с. Большебрусянское, д. Чернобровкина, п. Студенческий, п. Гагарский.

Заречный городской округ: г. Заречный (офис), д. Гагарка, д. Боярка, д. Курманка, село Мезенское.

Арамильский городской округ: г. Арамиль, п. Светлый.

Сысертский район: п. Бобровский, п. Октябрьский, п. Первомайский, д. Шайдурово, д. Ольховка, ДНТ Клевер, с. Кадниково, с. Черданцево, д. Токарево, с. Патруши, с. Бородулино, СНТ Берёзки, п. Колос, с. Фомино, д. Ключи, п. Двуреченск.

Особенности работы

Комплексная охрана коттеджей и домов, сигнализация, предлагаемая ЧОП «Талион», состоит из двух элементов. Это работа, выполняемая специалистами стационарных пунктов пультовой сигнализации, и работа групп быстрого реагирования. В распоряжении специалистов оборудование, позволяющее мгновенно зафиксировать сигнал о потенциальной опасности и передать его группе быстрого реагирования. В короткое время (от 2 минут) специалисты ЧОП «Талион» прибывают на место, чтобы предупредить или пресечь противоправные действия злоумышленников: несанкционированное проникновение, попытку взлома, кражу и т. д.

В распоряжении специалистов оборудование, позволяющее мгновенно зафиксировать сигнал о потенциальной опасности и передать его группе быстрого реагирования. В короткое время (от 2 минут) специалисты ЧОП «Талион» прибывают на место, чтобы предупредить или пресечь противоправные действия злоумышленников: несанкционированное проникновение, попытку взлома, кражу и т. д.

Сигнализация для частного дома

Как правило, дача эксплуатируется в летний период или в выходные. В течение зимы он пустует, и этот факт нередко вызывает беспокойство у хозяев. Чтобы не волноваться о сохранности своего загородного имущества, ЧОП «Талион» предлагает выполнить установку системы оповещения.

Сигнализация для коттеджа с постоянным проживанием, в свою очередь, имеет свои особенности, которые обусловлены:

- удалённостью объекта от городской черты;

- наличием электричества на территории садоводства в зимний период;

- необходимостью охранять не только здания, но и прилегающую территорию.

Обращайтесь к нам, и мы подберём оборудование, которое обеспечит безопасность вашего коттеджа, выполним его монтаж и осуществим обслуживание.

Специалисты ЧОП осуществляют постоянный мониторинг объекта. Благодаря установленным системам безопасности, они всегда могут оценить обстановку на объекте и отреагировать на тревожный сигнал. Сигнализация для дома и коттеджа состоит из следующих элементов:

- панели для передачи тревожного сигнала;

- электронных ключей и брелков, используемых для постановки и снятия охраны;

- контроллеров движения, открытия дверей и окон;

- пульта управления с тревожной кнопкой.

После заключения с заказчиком договора о предоставлении услуг по охране загородной недвижимости, дачи или коттеджа специалисты ЧОП «Талион»:

- проведут изучение объекта и сделают детальный анализ с определением потенциальной опасности;

- рассчитают расходы заказчика на установку и обслуживания системы безопасности, предоставят смету и подробный план работ;

- установят все элементы системы безопасности;

- займутся обслуживанием системы безопасности, обеспечивая сохранность имущества заказчика.

Специалисты ЧОП «Талион» работают в тесном сотрудничестве с заказчиком, поэтому учитываются все его предпочтения и личные суждения относительно потенциальных угроз сохранности имущества.

В зависимости от необходимости и пожеланий заказчика специалисты ЧОП «Талион» могут установить и заняться обслуживанием систем видеорегистрации. Установка системы видеорегистрации целесообразна, если во время отсутствия хозяев остаются посторонние люди: няни, гувернантки, садовники, сотрудники клининговых служб. После установки системы видеорегистрации хозяева в любой момент смогут узнать, как обстоят дела, а также смогут сделать видеозапись действий персонала.

Как заказать услугу

Заключить договор об услугах по охране домов вы можете, связавшись с офисом ЧОП «Талион» по телефону +7 (343) 311-03-03 или обратившись к нам по адресам: г. Екатеринбург, ул. Маршала Жукова, 13 и Белоярский р-н, п. Прохладный, ул. Весовая, 2.

Лицензия

Нужна консультация?

Пультовая охрана — Комбат — Частное охранное предприятие

Стоимость пультовой охраны объекта

| Наименование объекта | Стоимость установки(руб) | Стоимость установки беспроводной системы безопасности (руб) | Абонентская плата (руб/мес) |

|---|---|---|---|

| Однокомнатная квартира на первом этаже | 22 400 | 19 500 | 300 |

| Однокомнатная квартира на среднем этаже | 21 100 | 16 150 | 300 |

| Двухкомнатная квартира на первом этаже | 24 200 | 25 350 | 300 |

| Двухкомнатная квартира на среднем этаже | 22 450 | 18 650 | 300 |

| Трехкомнатная квартира на первом этаже | 26 350 | 31 150 | 300 |

| Трехкомнатная квартира на среднем этаже | 24 200 | 21 100 | 300 |

| Квартира входная дверь | 17 900 | 11 250 | 300 |

| Гараж | 18 300 | 17 850 | 300 |

| Дачный дом | От 9 200 | от 4 150 | 1000 |

| Офис не более 2-х комнат | От 8 200 | от 6 600 | 1000 |

| Кнопка тревожной сигнализации (КТС) | Бесплатно | Бесплатно | От 1000 |

Однокомнатная квартира на первом этаже

Стоимость установки (руб):

22 400Стоимость установки беспроводной системы(руб):

19 500Абонентская плата (руб/мес):

300Однокомнатная квартира на среднем этаже

Стоимость установки (руб):

21 100Стоимость установки беспроводной системы(руб):

16 150Абонентская плата (руб/мес):

300Двухкомнатная квартира на первом этаже

Стоимость установки (руб):

24 200Стоимость установки беспроводной системы(руб):

25 350Абонентская плата (руб/мес):

300Двухкомнатная квартира на среднем этаже

Стоимость установки (руб):

22 450Стоимость установки беспроводной системы(руб):

18 650Абонентская плата (руб/мес):

300Трехкомнатная квартира на первом этаже

Стоимость установки (руб):

26 350Стоимость установки беспроводной системы(руб):

31 150Абонентская плата (руб/мес):

300Трехкомнатная квартира на среднем этаже

Стоимость установки (руб):

24 200Стоимость установки беспроводной системы(руб):

21 100Абонентская плата (руб/мес):

300Квартира входная дверь

Стоимость установки (руб):

17 900Стоимость установки беспроводной системы(руб):

11 250Абонентская плата (руб/мес):

300Гараж

Стоимость установки (руб):

18 300Стоимость установки беспроводной системы(руб):

17 850Абонентская плата (руб/мес):

300Дачный дом

Стоимость установки (руб):

От 9 200Стоимость установки беспроводной системы(руб):

от 4 150Абонентская плата (руб/мес):

1000Офис не более 2-х комнат

Стоимость установки (руб):

От 8 200Стоимость установки беспроводной системы(руб):

От 6 600Абонентская плата (руб/мес):

1000Кнопка тревожной сигнализации (КТС)

Стоимость установки (руб):

БесплатноАбонентская плата (руб/мес):

От 1000Почему Zillow не может заставить алгоритмическое ценообразование дома работать

Zillow Zestimate стоимости жилья стал ориентиром для домовладельцев в США. Но когда Zillow попытался использовать свой алгоритм для покупки и продажи домов, он неправильно интерпретировал рынок.

Но когда Zillow попытался использовать свой алгоритм для покупки и продажи домов, он неправильно интерпретировал рынок.

Подразделение iBuyer (или «мгновенный покупатель») компании, в котором технологические фирмы используют алгоритмы для быстрой оценки, покупки и продажи домов, запущено в 2018 году в Фениксе. Он присоединился к оживленному рынку в городе Аризона: Опендур, Редфин и Офферпад покупают и меняют дома примерно с 2014 года.

Принцип iBuying прост: используя мощь больших данных, технические фирмы оценивают цену, по которой, по их мнению, они могут продать недвижимость, а затем информируют их о предложениях о покупке. Они, как правило, предлагают более низкие цены, чем традиционные покупатели, но привлекают продавцов, обещая более быстрые сделки с полной оплатой.

Когда iBuyer становится владельцем дома, он быстро работает над его ремонтом и перепродажей — теоретически с целью получения прибыли. Анализ миллионов продаж домов в США в период с 2013 по 2018 год, проведенный учеными из Стэнфордского, Северо-Западного и Колумбийского бизнес-школ, показал, что iBuyers получили около 5% прибыли от продажи домов.

Zillow считал, что у него есть секрет мира iBuying: Zestimate. Запущенный в 2006 году, широко разрекламированный алгоритм был обучен миллионам оценок домов в США, прежде чем он был запущен в работу по оценке возможной цены собственности, купленной самим Zillow. Теоретически это было естественным слиянием двух вещей: опыта Zillow в ценообразовании домов и нового метода покупки недвижимости, основанного на точных оценках.

По словам Джона Уэйка, который работал риэлтором и аналитиком по недвижимости в Фениксе с 2003 года, он работал три года.За это время он несколько раз видел крах рынка, в том числе во время финансового кризиса 2008–2009 годов, вызванного проблемами с субстандартными кредитами. Но он никогда не видел ничего подобного за последние 18 месяцев.

«Весной 2020 года я не знаю никого, кто предсказывал бы, что рынок будет делать то, что он сделал», — говорит он. «Никто не ожидал, что он станет таким сильным». В марте 2020 года практически вся активность на рынке жилья Феникса прекратилась, поскольку мир отключился и воцарилась экономическая неопределенность. К октябрю 2021 года продажи резко ускорились, в том числе среди iBuyers.

К октябрю 2021 года продажи резко ускорились, в том числе среди iBuyers.

Технические фирмы выбрали район Феникса из-за преобладания там домов-форм для печенья. В отличие от Бостона или Нью-Йорка, улицы-фотороботы упрощают ценообразование на недвижимость. Доля рынка iBuyers в Фениксе выросла примерно с 1 процента в 2015 году, когда технологические компании впервые вышли на рынок, до 6 процентов в 2018 году, говорит Томаш Пискорски из Columbia Business School, который также является членом Национального бюро экономических исследований.Пискорски считает, что iBuyers, в том числе Zillow, с тех пор увеличили свою долю, но по-прежнему участвуют в менее чем 10 процентах всех транзакций в городе.

Люди в сфере недвижимости опасались появления iBuyers, говорит Уэйк. В начале октября 2021 года Zillow зафиксировала свою самую активную неделю покупок домов в Фениксе, что является частью своей цели — покупать 5000 в месяц к 2024 году. Затем внезапно они перестали покупать. У Уэйка был один вопрос: «Что, черт возьми, случилось?»

10 лет спустя: как изменился рынок жилья после краха

Вспомните, что случилось с осенью 2008 года, и вы вспомните свободное падение U. С. Экономика пережила. В основе этого лежал обвал рынка жилья.

С. Экономика пережила. В основе этого лежал обвал рынка жилья.

Если вы до аварии искали жилье, вы могли выбирать между набором кредитных продуктов, чтобы ваши платежи оставались на низком уровне, например, ссуды только под проценты, ссуды «выбери свой платеж», ссуды с воздушными платежами или ипотека с регулируемой процентной ставкой (ARM) с чрезвычайно высокой кэпом. Если ваш кредитный рейтинг был низким, у вас не было денег для первоначального взноса или ваш доход был неустойчивым, вы могли бы обойти все эти препятствия с помощью ссуды без документов, иногда на сумму до 125 процентов от стоимости дома.

Теперь, когда прошло десятилетие, инсайдеры отрасли оглядываются на то, где мы были, чему мы научились и куда мы идем отсюда, чтобы гарантировать, что травма жилищного бума и спада и Великой рецессии не повторится.

Сегодняшние покупатели жилья находятся в другом мире:

[Новые правила ипотечного кредитования, которые могут повлиять на вашу следующую покупку дома]

• Предаварийные кредитные продукты в основном исчезли. Вы можете выбрать между ссудой с фиксированной ставкой или ARM, которая соответствует стандартам «квалифицированной ипотеки» (QM), установленным Бюро финансовой защиты потребителей (CFPB).Этот ARM будет иметь ограничения, чтобы процентная ставка не могла слишком быстро подскочить — и вам придется пройти квалификацию на основе наихудшего сценария максимально возможной ипотечной ставки.

Вы можете выбрать между ссудой с фиксированной ставкой или ARM, которая соответствует стандартам «квалифицированной ипотеки» (QM), установленным Бюро финансовой защиты потребителей (CFPB).Этот ARM будет иметь ограничения, чтобы процентная ставка не могла слишком быстро подскочить — и вам придется пройти квалификацию на основе наихудшего сценария максимально возможной ипотечной ставки.

• Вам также необходимо будет полностью задокументировать все и внести первоначальный взнос в размере не менее трех или 3,5 процентов для большинства кредитных программ.

• Если ваш кредитный рейтинг меньше 620, вы вряд ли сможете претендовать на получение ссуды, и если ваш рейтинг не равен 760 или выше, вы заплатите немного больше процентов по обычной ссуде.

[Урегулирование до погашения ипотечного кредита сделает процесс более гладким]

• До краха покупатели ознакомились с добросовестной оценкой своих затрат по кредиту, а при закрытии — заявлением о предоставлении правды и заявление HUD-1, в котором указаны финансовые условия их покупки. Тем не менее, многие покупатели находили весь процесс покупки загадочным и часто не понимали условий своего кредита.

Тем не менее, многие покупатели находили весь процесс покупки загадочным и часто не понимали условий своего кредита.

Посткризисные реформы CFPB под эгидой «Знай, прежде чем ты должен», призванные обеспечить большую прозрачность, включают трехстраничную оценку кредита, которая показывает, столкнутся ли покупатели с воздушным платежом или возможной повышение их ипотечной ставки, а также Заключительное раскрытие, объединяющее прежние закрывающие документы в еще одну удобную для пользователя версию.

Несмотря на потерю собственного капитала домовладельцев в размере 16 триллионов долларов и 10 миллионов человек, потерявших свои дома из-за потери права выкупа во время аварии, одна реальность — хотя и уменьшилась — не изменилась: большинство американцев хотят владеть домом.

«В каждом опросе арендаторов наблюдается удивительно высокое предпочтение домовладельцев», — говорит Крис Герберт, управляющий директор Объединенного центра жилищных исследований Гарвардского университета. «Девяносто процентов или около того арендаторов все еще хотят стать домовладельцами. Конечно, молодые люди переходят в домовладение медленнее, но это из-за целого ряда причин, таких как вступление в брак и более позднее появление детей, снижение способности делать сбережения после рецессии и то, что получить ссуду труднее.Это не из-за фундаментального изменения отношения ».

«Девяносто процентов или около того арендаторов все еще хотят стать домовладельцами. Конечно, молодые люди переходят в домовладение медленнее, но это из-за целого ряда причин, таких как вступление в брак и более позднее появление детей, снижение способности делать сбережения после рецессии и то, что получить ссуду труднее.Это не из-за фундаментального изменения отношения ».

Устойчивое восстановление

Рынок жилья в целом восстановился. По данным CoreLogic, глобального сайта аналитики недвижимости, цены в США, которые упали на 33 процента во время рецессии, восстановились и теперь выросли более чем на 50 процентов с момента достижения дна. Тем не менее, некоторым рынкам в Аризоне, Флориде, Иллинойсе и Неваде еще предстоит достичь докризисного уровня.

[Цены на жилье выше докризисного пика]

Показатели домовладения достигли пика 69.По данным Бюро переписи населения, в 2004 году этот показатель составил 2 процента, а во втором квартале 2016 года — 62,9 процента. За последние два года ставки медленно выросли до 64,3% во втором квартале 2018 года.

За последние два года ставки медленно выросли до 64,3% во втором квартале 2018 года.

«Очевидно, что не было стремления вернуть домовладение к темпам, которые были во время жилищного бума», — говорит Рик Шарга, исполнительный директор вице-президент Carrington Mortgage Holdings в Алисо Вьехо, Калифорния,

Нервы, пережитые жилищным кризисом, продолжают оказывать влияние на покупателей жилья, кредиторов, строителей и других профессионалов отрасли.

«Даже если вы не были частью пузыря покупки жилья, вы были частью экономических последствий или вы знали кого-то, кто потерял свой дом из-за потери права выкупа или короткой продажи», — говорит Элизабет Менденхолл, президент Национальной ассоциации Риэлторы и риэлтор из Re / Max Boone Realty в Колумбии, штат Миссури. «В результате люди проводят более глубокие обсуждения перед покупкой, чтобы убедиться, что они не потеряют свой дом».

Агенты по недвижимости с меньшей вероятностью будут автоматически подталкивать покупателей к самому дорогому дому, на который они могут претендовать, говорит Шарга.

«Надеюсь, потребители и риэлторы знают разницу между способностью претендовать на дом и способностью содержать и по-настоящему позволить себе его сейчас», — говорит Шарга.

Помимо людей, потерявших дома, кредиторы и строители испытали огромные финансовые трудности, — говорит Герберт.

«Эта боль сделала их более склонными к риску, поэтому кредиторы более осторожны при предоставлении финансирования потребителям и строителям», — говорит Герберт. «В то же время мы видим, что цены на строительство жилья ниже, чем они должны быть, что является признаком неприятия риска среди строителей.«

Кризис по-прежнему находится в авангарде умы всех, кто работает в сфере кредитования, и влияет на их решения, — говорит Майкл Фратантони, главный экономист Ассоциации ипотечных банкиров в Вашингтоне.

«Многие продукты, положившие начало кризису, не существуют, а методы, которые положили начало кризису, строго ограничены», — говорит Фратантони.

По данным CoreLogic, среди тех домовладельцев, которые потеряли свой дом из-за короткой продажи или потери права выкупа, около 35 процентов приобрели еще один дом.

«Это означает, что 65 процентов не вернулись», — говорит Фрэнк Нотафт, главный экономист CoreLogic в Вашингтоне. «Мы до конца не знаем, почему эти люди еще не совершили покупку или какое долгосрочное влияние это окажет».

Новая кредитная политика

Кредиторы и политики на собственном горьком опыте убедились, что легкое кредитование и эрозия стандартов андеррайтинга не являются решением проблемы повышенного спроса на ссуды, говорит Нотафт.

«Низкая документация и ссуды только под проценты были приемлемы как небольшая ниша для заемщиков, отвечающих другим критериям, с особыми обстоятельствами», — говорит Нотафт.«Проблема заключалась в том, что эти рискованные ссуды стали широко доступны для субстандартных заемщиков».

Около одной трети всех ипотечных кредитов в 2006 году составляли ссуды с низкой или не требующей документации или субстандартные ссуды, говорит Нотхафт.

«Теперь люди понимают, что кредиты должны быть устойчивыми, иначе проиграют все», — говорит Нотафт. «Исчезновение права выкупа вредит семьям, сообществам, кредиторам и инвесторам».

«Исчезновение права выкупа вредит семьям, сообществам, кредиторам и инвесторам».

По словам Сэма Хатера, главного экономиста Freddie Mac в Маклине, штат Вирджиния, в то время как нормативные акты, такие как Dodd-Frank, изменили финансовый мир, кредиторы и инвесторы также потеряли аппетит к риску и изменили свое поведение.В результате, по его словам, показатели ипотечного кредитования стали лучше, чем за последние 20 лет.

[Путешествие по широкому миру ипотечных оверлеев]

Оценщики разделили часть вины за завышенную стоимость домов во время жилищного бума, отчасти потому, что кредиторы смогли напрямую сообщить оценщикам свои ожидания относительно оценки жилья, соответствующей растущей Цены.

«В настоящее время действуют правила, устанавливающие брандмауэр между процессом оценки и процессом андеррайтинга», — говорит Джеймс Мёрретт, президент Института оценки и исполнительный управляющий директор Colliers International Valuation Corp.в Гамбурге, штат Нью-Йорк,

Продолжающееся влияние финансового кризиса заключается в том, что частное ипотечное кредитование остается ограниченным.

«Это отчасти потому, что инвесторы не верят в систему», — говорит Герберт. «Таким образом, некоторые заемщики, которые не вписываются в стандартную коробку, могут по-прежнему не иметь возможности получить кредит».

По сути, говорит он, кредитование людей с кредитным рейтингом ниже 620 сейчас практически отсутствует.

На пике жилищного бума заемщики с кредитным рейтингом от 620 до 640 имели право на самые низкие процентные ставки по обычным кредитам. Кредитные рейтинги для заемщиков FHA были на уровне середины 500. Напротив, в июле 2018 года, по данным Ellie Mae, компании по анализу ипотечных кредитов, 70 процентов заемщиков имели оценку FICO более 700. Средняя оценка FICO для обычных кредитов на покупку дома в июле 2018 года составляла 751, то есть более 100 баллов. выше, чем считалось достойным лучших ставок по ипотеке с 2004 по 2006 год.

Одна из причин такого более высокого среднего кредитного рейтинга, говорит Хатер, заключается в том, что многие заемщики с более низким кредитным рейтингом вообще не обращаются за ссудами.

«Доля соискателей ипотечных кредитов с рейтингом FICO ниже 640 раньше составляла около 25 процентов, а теперь — всего три или четыре процента», — говорит Хатер.

Кандидаты с кредитными рисками покинули рынок в ответ на значительно более жесткие стандарты кредитования со стороны кредиторов после кризиса потери права выкупа, когда даже тем, у кого была хорошая кредитоспособность, иногда отказывали в ссуде.

«Исследование Urban Institute показало, что в период с 2009 по 2016 год было 6,3 миллиона человек с оценкой FICO от 660 до 710, которые обычно имели бы право на ипотеку до кризиса, но не могли получить ссуду», — говорит Шарга. . «Ирония заключается в том, что они могли быть квалифицированы на основе рекомендаций Fannie Mae, Freddie Mac и FHA, но сами кредиторы не хотели брать на себя какой-либо риск».

Одна из причин того, что кредиторы по-прежнему не склонны к риску, даже несмотря на то, что кредиты, похоже, стали более доступными в последние годы, заключается в том, что правила за ошибки кредиторов и неправильные суждения являются карательными, и, в то же время, гораздо труднее заполнить потеря права выкупа, говорит Шарга.

«Это было чрезмерным исправлением, когда выкупа закладной обычно занимала 1000 дней», — говорит он. «В то время как некоторая защита потребителей имеет смысл, продление срока отчуждения права выкупа почти на неопределенный срок лишь отсрочивает неизбежное».

Застройщик этого жилого комплекса в Форт-Майерсе, штат Флорида, обанкротился до того, как его удалось достроить. (Майкл С. Уильямсон / The Washington Post)Возврат субстандартного кредитования

В то время как некоторые отраслевые обозреватели опасаются, что субстандартные или непервоклассные кредиторы возвращаются, Герберт говорит, что он не видит никаких признаков того, что объем кредитования людей с очень низким кредитные рейтинги растут.

«Сочетание роста цен на жилье и роста ставок по ипотечным кредитам создает проблемы с доступностью, что заставляет некоторых людей беспокоиться о том, будут ли кредиторы ослаблять кредит, чтобы облегчить ипотечное кредитование», — говорит Фратантони. «Но нормативные акты поставили ограждения от слишком льготного кредитования, и в то же время изменилось поведение кредиторов и потребителей».

Ослабляются некоторые области кредитования, такие как растущая доступность кредитных продуктов с низким первоначальным взносом и более высокие допустимые отношения долга к доходу, которые позволяют сравнить ваши ежемесячные повторяющиеся платежи по долгу с вашим ежемесячным валовым доходом.Тем не менее, Хатер говорит, что кредиторы больше не объединяют множественные факторы риска, как это было во время жилищного бума, например, разрешая заемщикам брать ссуды только под проценты, не документируя свои доходы или долги.

«Одна из причин, по которой сегодня некоторые заемщики соответствуют критериям более высокого отношения долга к доходу, заключается в том, что арендаторы на некоторых рынках с высокими затратами платят от 40 до 50 процентов своего дохода за аренду», — говорит Фратантони. «Если они демонстрируют нам, что могут справиться с более крупными жилищными платежами как арендатор, значит, они также смогут справиться с этим как домовладелец.«

Утверждение ссуды — всегда балансирующее действие, — говорит он, — потому что цель состоит в том, чтобы обслуживать заемщиков и в то же время гарантировать, что их покупка будет жизнеспособной.

«В Carrington у нас есть кредитные продукты для людей с неидеальной кредитной историей, но если у них есть риск в одной области, например, более низкая оценка FICO, мы используем страхование здравого смысла, чтобы обеспечить компенсацию в других областях», — говорит Шарга. «Мы следуем правилу возможности погашения и вручную подписываем каждую ссуду в каждом файле, чтобы убедиться, что мы знаем, что они могут погасить ссуду.

Шарга говорит, что заемщики проходят через весь процесс, чтобы они знали, что подписывают. Кроме того, отмечает он, не существует кредитов, требующих выплаты баллов. Заемщики с регулируемой ставкой должны иметь право на максимально возможный платеж, а не на первоначальный платеж.

«Инвесторы не испытывают большого желания покупать плохо обеспеченные кредиты», — говорит Шарга. «Но есть потребность в не-QM [квалифицированных ипотечных кредитах, установленных Бюро финансовой защиты потребителей], которые полностью задокументированы и полностью обеспечены гарантией. ”

”

Изменения на рынке

Во время жилищного бума, несмотря на доступность товарных запасов, произошло быстрое повышение цен, в отличие от сегодняшнего дня, когда рост цен является результатом ограниченного предложения и повышенного спроса.

«Люди покупали вторые и третьи дома, чтобы в спешке воспользоваться жилищным бумом», — говорит он. «Тогда люди просто брали бы больше ипотечных долгов для покупки. Теперь потребители с большей вероятностью будут ждать, пока у них появятся деньги на поддержание домовладения.”

Растущий спрос среди миллениалов, полная занятость и сильная экономика натолкнулись на ограниченные запасы, говорит Нотафт, что способствует росту цен. По его словам, потенциальная рецессия в 2020 или 2021 году может замедлить рост продаж и цен и, возможно, привести к сглаживанию или даже падению цен на некоторых рынках с высокими ценами, на которых в последние годы наблюдался интенсивный рост, таких как Сиэтл и прибрежные города Калифорнии.

«С самого низкого уровня цен на жилье шесть лет назад цены на жилье выросли на 48 процентов, в то время как заработная плата выросла всего на 14 процентов», — говорит Менденхолл.

Последствия рецессии, включая резкое падение ставок по ипотечным кредитам, усугубили нехватку домов для продажи.

«У домовладельцев очень низкие процентные ставки, поэтому они с меньшей вероятностью захотят переехать и взять новый кредит», — говорит Менденхолл. «У некоторых людей также были финансовые проблемы из-за рецессии, и, в зависимости от рынка, цены на жилье не выросли в достаточной степени, поэтому они все еще находятся под водой».

По оценкам ATTOM Data Solutions, примерно 5,2 миллиона домашних хозяйств, имеющих ипотеку, по-прежнему имеют задолженность по крайней мере на 25 процентов больше, чем стоимость их собственности, что составляет около 9 процентов.5 процентов домохозяйств с ипотекой.

«Недостаток мобильности сдерживает жилищную лестницу», — говорит Хатер. «Раньше люди оставались в своих домах около пяти лет, а теперь уже около 10 лет. Пожилые люди дольше держат свои дома отчасти потому, что они дольше работают и у них очень низкие процентные ставки. Кроме того, им не часто нравится то, что можно купить. GenXers купили свои дома на пике рынка, поэтому они все еще ждут, чтобы увеличить капитал «.

Кроме того, им не часто нравится то, что можно купить. GenXers купили свои дома на пике рынка, поэтому они все еще ждут, чтобы увеличить капитал «.

Новое строительство отстает отчасти из-за снижения склонности к риску среди строителей и среди кредиторов, которые предоставляют финансирование более мелким строителям, говорит Герберт.

Другие факторы, ограничивающие строительство, говорит Роб Дитц, главный экономист Национальной ассоциации домостроителей (NAHB), включают нехватку строительных рабочих и рост затрат.

«По данным Бюро статистики труда, в настоящее время существует 263 000 незанятых рабочих мест в строительстве», — говорит Дитц. «Цены на землю выросли, как и стоимость пиломатериалов, а также более высокие сборы за последствия после рецессии. По оценкам NAHB, нормативные расходы составляют 24% от стоимости дома на одну семью.”

На этой фотографии 2014 года показан новый жилой квартал в Сан-Рамоне, Калифорния (Фото Дэвида Пола Морриса / Bloomberg)

Строительство новых домов продолжает отставать, несмотря на спрос. (Фото Дэвида Пола Морриса / Bloomberg)

(Фото Дэвида Пола Морриса / Bloomberg)

На этой фотографии 2014 года показан новый жилой комплекс в Сан-Рамоне, Калифорния. Строительство новых домов продолжает отставать, несмотря на спрос. (Фото Дэвида Пола Морриса / Bloomberg)

Посткризисное ужесточение кредита нанесло ущерб строителям, а также потребителям. В то время как у крупных публично торгуемых строителей есть другие ресурсы, Дитц говорит, что три четверти строителей односемейных домов получают большую часть своего финансирования от местных банков, которые по-прежнему проводят жесткую кредитную политику.

«Мы строили строительные работы в течение многих лет», — говорит Дитц. «Мы планируем запустить около 900 000 домов на одну семью в 2018 году, когда рынок сможет поглотить около 1,2 миллиона домов».

Еще одним препятствием для строительства домов на одну семью, особенно на рынках с сильным ростом рабочих мест, являются законы о зонировании и правила землепользования, говорит Дитц.

«Рынки не могут реагировать на рост рабочих мест и доходов увеличением количества жилья из-за ограничений в строительстве и плотности размещения, что создает экономическую неэффективность», — говорит он. «Это снижает мобильность и повлияет на поколения. Вот почему мы наблюдаем значительный рост жилищного строительства в таких местах, как Айдахо, Юта, Монтана и Колорадо, а также в Техасе и большей части юго-востока, потому что в этих местах меньше нормативных ограничений. Строить в этих местах дешевле, чем в прибрежных городах с ограниченной плотностью населения ».

«Это снижает мобильность и повлияет на поколения. Вот почему мы наблюдаем значительный рост жилищного строительства в таких местах, как Айдахо, Юта, Монтана и Колорадо, а также в Техасе и большей части юго-востока, потому что в этих местах меньше нормативных ограничений. Строить в этих местах дешевле, чем в прибрежных городах с ограниченной плотностью населения ».

Среди прочных фундаментальных изменений, вызванных жилищным кризисом, по словам Шарга, является то, что сегодня люди смотрят на дом как на место для жизни, а не как на вложение.

«Важно понимать, что домовладение — это то, к чему нужно стремиться, но также важно быть к этому готовым», — говорит он. «Он может способствовать созданию богатства, но, как мы видели, он также может быть самым быстрым путем к финансовому краху, если вы не подготовлены».

Кредиты: Мишель Лернер.

Низкие ставки FRM сдерживают ARM

Ипотечные кредиты с регулируемой процентной ставкой (ARM) составляли примерно 11% всех ипотечных кредитов, зарегистрированных в Калифорнии в январе 2015 года. Сегодняшнее использование рискованного финансирования помощи при покупке ARM немного снизилось в последние месяцы в результате снижения ставок по ипотечным кредитам с фиксированной ставкой (FRM) в течение 4 квартала 2014 года. Использование ARM остается ниже среднего отношения ARM к ссуде за последние 30 лет. лет и значительно ниже отметки 77%, испытанной во время бума тысячелетия.

Сегодняшнее использование рискованного финансирования помощи при покупке ARM немного снизилось в последние месяцы в результате снижения ставок по ипотечным кредитам с фиксированной ставкой (FRM) в течение 4 квартала 2014 года. Использование ARM остается ниже среднего отношения ARM к ссуде за последние 30 лет. лет и значительно ниже отметки 77%, испытанной во время бума тысячелетия.

ARM обычно использует треки с движением курса FRM, что влияет на покупательную способность покупателя . Покупатели обращаются к ARM, чтобы расширить свой охват при повышении ставок FRM.В свою очередь, когда ставки FRM снижаются, потребность покупателя в ARM снижается.

Ожидайте, что ставки FRM останутся низкими в течение 2015 года, а не увеличатся до тех пор, пока ФРС не примет меры по повышению краткосрочной ставки. Ожидается, что это произойдет в начале 2016 года, возможно, раньше. В то время использование ARM снова возрастет, и покупатели невольно возьмут на себя риски, которые не могут принять на себя домовладельцы, кроме очень богатых. Здесь защита потребителя возлагается на агента покупателя в качестве его обязанности перед покупателем-клиентом.

Здесь защита потребителя возлагается на агента покупателя в качестве его обязанности перед покупателем-клиентом.

* Примечание: с августа 2010 года все отношения ARM к ссуде составляют первый вторник оценки на основе отношения ARM ко всем ипотечным ссудам, выданным в Южной Калифорнии. регион, как сообщает DataQuick . Все предыдущие цифры основаны на зарегистрированном использовании ARM в масштабах штата.

На диаграммах выше представлены две рыночные точки зрения на ипотеку с регулируемой процентной ставкой (ARM), используемую для покупки домов в Калифорнии.Обе диаграммы отслеживают ссуды ARM как процент от всех ипотечных кредитов, зарегистрированных в Калифорнии, что называется отношением ARM к ссуде .

Первая диаграмма сопоставляет соотношение ARM к ссуде в Калифорнии с 30-летней ставкой по ипотеке с фиксированной процентной ставкой (FRM) для Западного региона переписи. На втором графике соотношение ARM к ссуде сопоставляется со среднемесячным значением цен на жилье низкого уровня в Сан-Диего, Лос-Анджелесе и Сан-Франциско.

Отношение ARM к ссуде само по себе является мерой взаимосвязи между ARM и FRM.Его можно использовать для определения вероятных будущих объемов продаж и движения цен в течение 12 и 24 месяцев соответственно.

Единственный самый мощный двигатель, приводящий к динамике цен , — это доступность ипотечных денег для помощи при покупке. Свидетельством этого является бум объемов продаж и цен, вызванный необоснованным ипотечным финансированием в середине 2000-х годов.

Статья по теме:

Цены на многоуровневый дом в Калифорнии

Брокеры, наблюдающие за взаимосвязью между ставкой FRM и отношением ARM к ссуде, заметят, что они могут предсказать будущий объем продаж жилья в Калифорнии и движение цен.Объем продаж и цены в значительной степени зависят от финансовых тенденций, вызванных рынком облигаций и федеральной денежно-кредитной политикой.

Связь FRM и ARM с ссудой

30-летние FRM являются основной и важной формой финансирования для покупателей жилья. Если FRM доступны по разумным процентным ставкам, хорошо информированный покупатель жилья выберет FRM, а не более рискованную ссуду ARM.

При нормальном функционировании ипотечного рынка отношение ARM к ссуде изменяется параллельно процентным ставкам FRM.Любое отклонение от параллельного движения является явным предупреждением о надвигающемся искажении объемов продаж и цен на недвижимость.

Как показано в Диаграмме 1 , использование ARM увеличивается по мере увеличения процентных ставок FRM, что, в свою очередь, приводит к снижению цен на недвижимость.

Когда ставки FRM впервые повышаются, продавцы не желают снижать цены в ответ на повышение ставок FRM. Это липкая цена Феномен , который всегда присутствует, когда ипотечные ставки растут быстрее, чем личный доход.Со своей стороны, покупатели жилья не готовы снижать свои устремления в отношении уровня жизни. Они либо переплачивают по жестким ценам, либо выжидают рынок.

Таким образом, жестких цен вынуждают нетерпеливых покупателей жилья брать взаймы более крупные суммы, чем те, которые доступны с FRM, прибегая к ARM. Соблазненные временно более низкими ставками, эти покупатели платят слишком высокую цену в то время.

Например, использование ARM резко подскочило, когда ставки FRM были повышены в 1988, 1994 и 1999 годах.Благодаря тому, что покупатели жилья использовали ARM, высокие цены сохранялись некоторое время после того, как они были запрограммированы на снижение. ARM приносят больше денег, чем покупатели жилья в противном случае имеют право на получение займа на FRM. В этих случаях покупатели жилья и их доступ к финансированию от ARMS искусственно использовали , чтобы поддерживать цены на высоком уровне.

рычагов охватывают разрыв

Как правило, кредиторы не квалифицируют покупателей жилья для получения сумм по ипотеке с ежемесячными выплатами, превышающими 31% их ежемесячного дохода. Таким образом, любое повышение ставок FRM немедленно снижает покупательную способность покупателя, компенсируя основную сумму залога.Благодаря более низким процентным ставкам, ARM заполняют пробел в имеющихся покупных деньгах, создаваемый повышением процентной ставки FRM.

Статья по теме:

Покупательская способность

Когда ставки FRM повышаются, использование ARM покупателями удерживает цены от падения и быстрого приспособления к рыночным условиям. С другой стороны, когда ставки FRM стабильно снижаются, чрезмерное количество ARM напрямую приводит к значительному росту цен на недвижимость. Последний раз это состояние наблюдалось в середине 2000-х годов.

Увеличение доступности и использования средств на закупку ARM стабилизирует объем продаж на определенный период, предотвращая его немедленное падение во время повышения ставок или цен FRM. Такая договоренность выгодна продавцам в финансовом отношении.

Покупатели жилья, с другой стороны, слишком много платят за свою собственность и ставят под угрозу свое дальнейшее владение недвижимостью. Между тем, ипотечные кредиторы получают большую прибыль в результате перехода богатства от продавцов к кредиторам при повышении ставок по ипотечным кредитам.

Аналогичным образом, когда ставки FRM падают, рост доли ARM является искажением, которое ведет непосредственно к пузырю в объеме продаж жилья и ценах.После того, как отношение ARM к ссуде будет противоречить движению ставки FRM в течение нескольких месяцев, цены падают обратно к средним уровням цен .

Это искажение видно на График 1 в 1993 году и снова в 2002 году. В текущем периоде восстановления отношение ARM к ссуде оставалось параллельным ставкам FRM — оба растут.

Заемщик ARM под угрозой убытков

Растущее отношение ARM к ссуде — явный признак нестабильности на рынках продажи недвижимости и ипотечного кредитования.Нестабильность предвещает снижение объемов продаж, что в конечном итоге приводит к снижению цен на жилье. В конечном итоге, если тенденция к увеличению отношения ARM к ссуде сохранится в течение более шести месяцев, потери права выкупа выкупа увеличатся в течение нескольких лет.

Сегодня ежемесячные платежи по FRM, используемому для приобретения жилья на одну семью низкого уровня (SFR) , превышают арендную плату, которую требуют эти SFR.

Таким образом, утомительный аспект продажи жилья: чтобы побудить арендаторов покупать и становиться домовладельцами, торговые агенты должны продемонстрировать финансовое преимущество с точки зрения ежемесячных затрат.Но повышенные цены и ставки по ипотечным кредитам вместе привели к тому, что ежемесячная стоимость владения значительно превысила арендную плату на рынке перепродажи низкого уровня.

Арендатора побуждают к покупке, выигрывая за счет начальных ежемесячных платежей ARM, если они равны или ниже арендной ставки для SFR. Объем продаж сохраняется, а владение недвижимостью кажется разумным с финансовой точки зрения. Верный?

Да — до тех пор, пока вы не примете во внимание риск потери дома, поскольку ставка ARM обнуляется и ваши выплаты по ипотеке увеличиваются быстрее, чем ваш личный доход.В течение следующих 30 лет процентные ставки будут иметь противоположное влияние на ценообразование, чем снижение ставок последних трех десятилетий.

Прогнозирование будущего

Чтобы спрогнозировать объем продаж жилья и цены, изучите корреляцию между ставками FRM и отношением ARM к ссуде на График 1 .

Обычно отношение ARM к ссуде растет, падает или остается стабильным одновременно с изменением ставок FRM. Именно эта параллельная взаимосвязь смягчает изменения объема продаж и цен в будущем.

Однако стабильные условия продаж и ценообразования заканчиваются, когда внешние факторы заставляют соотношение ARM к займу отклоняться от тенденции процентной ставки FRM.

Внешние факторы, способствующие этой дестабилизации, включают:

- увеличился спрос на гигантских кредитов в категории жилья высокого уровня;

- быстрых сдвигов в связи с изменениями в демографических потребностях в пределах области для покупки или продажи;

- слишком много или слишком мало строительная деятельность для удовлетворения роста или переселения населения; и

- изменений в постановлении правительства об ипотечном финансировании или налогообложении домовладений.

Чтобы спрогнозировать объем продаж дома на 12 месяцев вперед и ценового движения на 24 месяца вперед, наблюдайте и отслеживайте любые отклонения от ставок FRM в движении отношения ARM к ссуде. Чем дольше длится искажение, тем больше негативное влияние на объем продаж и ценообразование в будущем через 12 и 24 месяца соответственно.

Объем продаж жилья имеет тенденцию циклически расти и падать. Эти циклы соответствуют экономическим спадам, (представлены серыми вертикальными полосами на графиках) и подъемам.Ожидайте, что эти циклы будут короче и более частыми в ближайшие десятилетия, чем в период с 1980 по 2012 год. Пример: кратковременный бум цен в 2013–2014 годах, вызванный чрезмерной активностью спекулянтов.

Примечание редактора: 5-летнего, 7-летнего или 10-летнего цикла не существует — это деловой цикл, контролируемый процентными ставками через Федеральный резерв.

Цены на жилье колеблются в основном из-за изменения тренда в объеме продаж за 9-12 месяцев до этого.Опять же, объем продаж изменяется в ответ на изменение процентных ставок за 12 месяцев до этого.

Статьи по теме:

Объем продаж жилья и пиковые цены

Например, динамика ценообразования, вызванная ростом объема продаж, имеет тенденцию достигать пика примерно через 8–12 месяцев после того, как объем продаж домов достигнет своего пика. Эта задержка частично связана с тем, что использование ARM разрешает продавцу жесткую цену .

Однако вторжение спекулянтов на рынок перепродажи SFR оттесняет покупателей и со временем искусственно завышает цены.Так происходило в течение всего 2013 года, когда в 2014 году на рынок приходили отстающие, чтобы купить и реализовать (ложные) надежды на быструю прибыль.

Заглядывая в будущее, в 2015 году не произойдет ни продолжающегося ценового бума, ни спада. Пока ставки по ипотечным кредитам остаются низкими, цены будут продолжать расти умеренными темпами. Однако, когда ставки повысятся — вероятно, в начале 2016 года — цены почувствуют понижательное давление.

Исторические примеры

Давайте посмотрим на некоторые исторические примеры взаимосвязи между ставками FRM и отношением ARM к ссуде:

1. В 1996-2002 гг. Соотношение ARM к займу изменялось параллельно со ставками FRM. Это свидетельствует об идеальных условиях кредитования для стабильного рынка жилья. Цены на недвижимость росли устойчивыми темпами в течение этого периода.

2. Начиная с 2002 года ставки FRM непрерывно снижались в течение двух лет. Тем временем отношение ARM к ссуде начало расти. Это обратное движение было вызвано сокращением государственного надзора за ипотечными кредиторами, названным дерегулированием .

Без защиты потребителей поставщики ипотечных денег в крупных банках Уолл-стрит были вольны подталкивать (и дразнить) к увеличению использования ARM для продолжения пакетирования ипотечных кредитов и продажи облигаций с ипотечным покрытием .

Последовавший за этим необъявленный рост отношения ARM к ссуде непосредственно привел к чрезвычайно чрезмерному росту цен на жилье, который продолжался почти три года. Отношение ARM к займу достигло пика в начале 2005 года, а в середине 2005 года объем продаж снизился. Цены на жилье достигли пика годом позже, в начале 2006 года; объем продаж резко упал в 2007 году.

3. В период с 2005 по 2009 год ставки FRM оставались неизменными, в то время как отношение ARM к займу изменило курс и значительно снизилось. Снижение отношения ARM ко всем кредитам наряду с фиксированной ставкой FRM, что является ненормальной последовательностью, предвещало дальнейшее снижение цен на жилье.

Короче говоря, снижение использования ARM (без сопутствующего падения показателей FRM) было одновременно симптомом и причиной катастрофической Великой рецессии . Ставки по FRM упали в начале 2009 года, и отношение ARM к ссуде отреагировало падением почти до нуля.Спрос на ипотечные доллары был недостаточным, чтобы поддерживать высокий уровень использования ARM.

Что такое продажа недвижимости на расстоянии вытянутой руки?

Если вы покупаете или продаете в Нью-Йорке, вы столкнетесь с рядом терминологии, связанной с недвижимостью, некоторые из которых вы можете узнать в описании листинга («фойе»), а другие — не («мезонет»). “). Но когда дело доходит до контрактной части сделки, именно тогда юридический язык действительно начинает летать. Вы можете услышать термин «коммерческая сделка».«И хотя это звучит пугающе и сбивает с толку, это просто термин, описывающий то, что происходит каждый день в сфере недвижимости.

Что такое распродажа на расстоянии вытянутой руки?

В сфере недвижимости коммерческая сделка сводится к следующему: покупатель пытается получить самую низкую возможную цену, а продавец пытается получить максимально возможную цену. Каждый из них действует в собственных интересах, пытаясь получить для себя лучшую цену. Другими словами, они ведут переговоры в соответствии с рынком, и нет никаких внешних влияний или отношений, которые могли бы повлиять на их мотивацию, интересы или цели.

Важность справедливой рыночной стоимости

Почему так важно, чтобы покупатель и продавец действовали в собственных интересах? В конечном итоге это гарантирует, что сделка совершается по справедливой рыночной стоимости. Справедливая рыночная стоимость не только помогает установить цену для сопоставимых продаж, но также позволяет налоговым органам надлежащим образом оценивать оценочную стоимость и взимать соответствующие налоги на имущество.

Итак, какие продажи не являются сделками на коммерческой основе?

Самые простые сделки с недвижимостью обычно заключаются на коммерческой основе, но есть некоторые сценарии, которые таковыми не являются.Вот некоторые:

- Сделки между членами семьи

- Сделки между работодателями и работниками

- Операции между коммерческими корпорациями или ООО и собственниками тех же предприятий

- Сделки между предприятиями с одним владельцем

- Сделки с участием трастов и их бенефициаров

- Сделки, в ходе которых покупатель или продавец подвергаются незаконному давлению

Что происходит, если транзакция не является независимой?

Самым непосредственным результатом сделки, не являющейся коммерческой, является то, что продажа недвижимости, скорее всего, не состоится по справедливой рыночной стоимости.Если надлежащим образом не задокументировано и не указано в контракте, этот тип транзакции может вызвать гнев налоговых органов, которые могут преследовать вовлеченные стороны для сбора налогов и штрафов.

По словам Лиора Алдада, юриста по недвижимости на Манхэттене в Aldad & Associates, если не раскрыто заранее, сделки с кондоминиумами и кооперативом, которые совершаются по цене ниже рыночной, могут иметь серьезные последствия. В случае продажи кондоминиумов совет управляющих может воспользоваться своим неотъемлемым правом преимущественного отказа в приобретении квартиры по цене ниже рыночной.В случае кооперативных продаж правление может полностью отклонить заявку и предотвратить продолжение транзакции. Всегда рекомендуется проконсультироваться с опытным юристом по недвижимости, когда речь идет о сделках, которые не проводятся на расстоянии вытянутой руки, чтобы предотвратить любые ошибки в будущем.

Являются ли незаконные продажи без привлечения сторонних ресурсов?

Пока отношения указываются в контракте, нет ничего противозаконного в сделке, не проводимой на коммерческой основе. Однако, если это не будет надлежащим образом задокументировано, это может иметь юридические последствия.Кроме того, если продается дом не на расстоянии вытянутой руки, и он продается по цене, значительно ниже справедливой рыночной стоимости, налоговый орган может принудить к уплате налогов в соответствии с рынком и в качестве коммерческой сделки.

—

Эй, а почему бы не поставить лайк StreetEasy в Facebook и не подписаться на @streeteasy в Instagram?

Федеральный резервный банк Сан-Франциско

Фред Ферлонг и Елена Тахтаманова

Быстрое повышение цен на жилье во время жилищного бума существенно повлияло на выбор покупателями жилья ипотечных кредитов с регулируемой ставкой по сравнению с ипотечными кредитами с фиксированной ставкой.На рынках с высоким удорожанием жилья рост цен на жилье напрямую повлиял на выбор ипотеки. Но на рынках с меньшим удорожанием рост цен не повлиял на выбор заемщиками между ипотечными кредитами с регулируемой или фиксированной ставкой. Кроме того, влияние фундаментальных факторов выбора ипотеки, таких как маржа процентной ставки по ипотеке, как правило, было приглушенным на рынках с высоким удорожанием.

Обвал рынка жилья и высокие уровни дефолтов по ипотечным жилищным кредитам в последние годы свидетельствуют о том, что условия пузыря исказили решения заемщиков в отношении ипотечного финансирования.В этом экономическом письме исследуется взаимосвязь условий на рынке жилья во время бума с выбором покупателя между ипотекой с фиксированной и регулируемой ставкой.

Наш анализ показывает, что темпы роста цен на жилье оказали значительное влияние на выбор ипотеки на рынках с высоким удорожанием по сравнению с другими рынками. На рынках с высоким удорожанием темпы роста цен на жилье были тесно связаны с популярностью ипотечных кредитов с регулируемой процентной ставкой. Но на других рынках изменение цен на жилье не повлияло на выбор ипотеки.Эти результаты согласуются с исследованиями, показывающими, что более высокий рост цен на жилье приводит к условиям по ипотечным кредитам с регулируемой процентной ставкой, которые могут быть относительно привлекательными для некоторых заемщиков, и что заемщики с финансовыми ограничениями, как правило, предпочитают такие ссуды.

Маржа по ипотечным процентным ставкам и общие условия финансового рынка традиционно были важными факторами, определяющими выбор ипотечного финансирования. Однако мы обнаружили, что влияние некоторых из этих фундаментальных факторов было приглушенным на рынках с высоким удорожанием жилья по сравнению с другими рынками.Эти результаты могут частично отражать тот факт, что покупатели жилья на рынках с высокой оценкой стоимости жилья ожидали, что до рефинансирования они будут удерживать свои ссуды лишь на короткое время. Тем не менее, они также предоставляют некоторые свидетельства того, что условия, подобные пузырям, могут ослабить влияние фундаментальных факторов на экономический выбор.

Ипотечные инструменты

Рисунок 1

ARM доли ипотечных кредитов

Источник: LPS Applied Analytics и Freddie Mac.

Выбор типа ипотеки является критическим решением при покупке дома.В целом ипотечные ссуды бывают двух типов: с фиксированной ставкой (FRM) и с регулируемой ставкой (ARM). В базовом ARM начальная ставка устанавливается как наценка или маржа сверх эталонного показателя, такого как годовая ставка казначейства США. Процентные ставки ARM обычно периодически корректируются в соответствии с изменениями в ориентире. Во время недавнего жилищного бума популярными были гибридные ARM. В них ставка обычно фиксируется на срок от двух до пяти лет, а затем периодически корректируется. Варианты ARM, в которых заемщик выбирает один из нескольких вариантов ежемесячной оплаты, также были обычным явлением.

FRM были наиболее популярным вариантом ссуды в Соединенных Штатах, хотя их структура значительно колебалась. На рисунке 1 тонкая синяя линия показывает долю ARM во всех обычных ипотечных кредитах, о которых сообщил Фредди Мак. Толстая красная линия показывает долю ипотечных кредитов ARM в случайной выборке ссуд с первым залогом, взятых из базы данных LPS Applied Analytics, используемой в нашем анализе. Обе серии показывают, что ARM стали более популярными во время жилищного бума, особенно в годы пикового роста цен на жилье.

Диаграмма 2

акций ARM по рыночным и кредитным рейтингам, 2000-07 гг.

Источник: LPS Applied Analytics и расчеты авторов.

Мы определяем, что ипотека находится на рынке с высокой оценкой, если двухлетнее изменение индекса цен на жилье CoreLogic до выдачи ссуды превышало 20%. В противном случае ссуда классифицируется как находящаяся на рынке с низкой оценкой. Рисунок 2 показывает, что с 2000 по 2007 год акции ARM были заметно выше на рынках с высокой оценкой стоимости и среди заемщиков с более низкими кредитными рейтингами.

Детерминанты процентных ставок по ипотеке

Предыдущее исследование показало, что процентные ставки по FRM и ARM являются ключевыми факторами, определяющими выбор ипотечного финансирования. Ставки по ипотеке, которые устанавливает кредитор, будут зависеть от основных рыночных условий и других факторов. Процентные ставки FRM связаны с другими долгосрочными процентными ставками, такими как доходность 10-летних ценных бумаг Казначейства США. Они, в свою очередь, отражают ожидаемые безрисковые краткосрочные ставки плюс срочную премию. Термин «премия» представляет собой компенсацию, которая требуется инвесторам за то, чтобы их средства были заблокированы на более длительный период, а не вкладывались в ряд краткосрочных инструментов.

ЦенаFRM также включает надбавку за кредитный риск. Кредитный риск — это риск убытков кредитора в случае дефолта заемщика. Показано, что характеристики заемщика, такие как кредитная история и доход, являются предикторами дефолта. Маржа FRM также связана с такими условиями, как ожидаемое повышение цен на жилье и волатильность цен на жилье. Кроме того, на маржу влияют такие характеристики беспроцентного кредита, как условия досрочного погашения и размер кредита относительно стоимости недвижимости.

Как отмечалось ранее, процентная ставка по простой ARM основана на эталонном показателе, таком как доходность однолетней U.S. Казначейская безопасность плюс маржа. Ожидаемая ставка ARM отражает ожидаемую стоимость эталона в течение ожидаемого срока кредита плюс маржа. В отличие от FRM, ставки ARM включают небольшую премию за срок или вообще не включают ее, потому что ссуда с регулируемой ставкой похожа на владение серией краткосрочных инструментов. Процентная ставка периодически меняется в зависимости от рыночных условий. Кроме того, Elliehausen and Hwang (2010) показывают, что, в отличие от маржи FRM, маржа ARM отражает ожидаемые убытки кредиторов, связанные с более высоким риском дефолта, связанным с волатильностью процентных ставок по этим займам.

Выбор ипотеки

Учитывая определяющие факторы ипотечных ставок, кредитор, максимизирующий прибыль, должен установить процентные ставки FRM и ARM и условия непроцентной ставки таким образом, чтобы ожидаемая прибыль была равной. Однако отдельные заемщики не обязательно безразличны к двум типам ссуд. Например, Кэмпбелл и Коко (2003) обнаружили, что заемщики, которые с большей вероятностью переедут, предпочтут ARM. То же самое касается и заемщиков с финансовыми ограничениями, не склонных к риску. Интуитивно понятно, что, если есть положительная премия за срок или если ожидается повышение краткосрочных процентных ставок, заемщик, ожидающий переезда или рефинансирования через несколько лет, будет склонен отдавать предпочтение ARM.В более общем плане в этих обстоятельствах ARM будет иметь более низкую начальную скорость по сравнению с аналогичным FRM. Первоначальная более низкая ставка может облегчить для ограниченных заемщиков право на получение ипотечной ссуды. Со своей стороны, вариант ARM может быть особенно привлекательным для заемщиков с доходами, которые меняются из года в год.

Условия на рынке жилья также могут повлиять на выбор заемщиками ипотечных кредитов. Например, быстрый рост цен на жилье может подстегнуть спрос на домовладение. В то же время такое повышение цен на жилье может облегчить финансово ограниченным заемщикам получение кредита до такой степени, что кредиторы снизят требования к первоначальному взносу.Это может вызвать изменение в типах заемщиков, выбирающих ARM. Действительно, Домс и Крайнер (2007) показывают, что рост количества домовладельцев во время жилищного бума был наиболее заметным среди демографических групп, которые традиционно испытывают нехватку денежных средств.

Различия в темпах роста цен на жилье на разных рынках, возможно, также повлияли на чувствительность выбора ипотеки к показателям финансового рынка, таким как премия за срок, и к марже ARM и FRM. Например, Барлеви и Фишер (2011) представляют доказательства того, что недавний жилищный бум и спад был связан со спекулятивным пузырем.Они показывают, что в условиях жилищного пузыря решения о покупке недвижимости и выборе финансирования могли бы менее систематически увязываться с такими фундаментальными факторами, как ценообразование ипотечных кредитов.

Эмпирические данные

Рисунок 3

Фактические и прогнозируемые безопционные акции ARM по рынкам

Источник: LPS Applied Analytics и расчеты авторов.

Чтобы изучить, как рост цен на жилье влияет на выбор ипотеки, мы используем данные LPS для получения случайной выборки из 6,6 миллионов ипотечных кредитов с первым залоговым залогом с 2000 по 2007 год.Мы создаем модель, которая позволяет выбрать три основных варианта: FRM, ARM без опций и ARM. Мы делаем отдельные оценки для покупки жилья и рефинансирования ипотеки. В модели ключевыми факторами, определяющими выбор ипотеки, являются финансовые условия и условия на рынке жилья, а также ипотечные надбавки. Метрики финансового рынка включают меру премии за срок, меру наклона ожидаемых краткосрочных процентных ставок и волатильность процентных ставок. Модель также включает меры средней наценки FRM, основанные на разнице процентных ставок между 30-летней обычной ипотекой с фиксированной ставкой и 10-летней доходностью казначейских облигаций.Наценка ARM основана на разнице между средней процентной ставкой ARM и годовой доходностью казначейства. Рост цен на жилье измеряется как двухлетнее процентное изменение индекса цен на жилье CoreLogic для округа, в котором расположен дом. Неустойчивость цен на жилье измеряется как изменение ежемесячного процентного изменения соответствующего индекса CoreLogic на уровне округа за два года до даты закрытия кредита. Модель включает элементы управления условиями ссуды, такими как отношение ссуды к стоимости, характеристики заемщика, такие как кредитный рейтинг, и эффекты для каждого года.